ภาษีเงินได้บุคคลธรรมดา

https://thethaiger.com/th/news/296162/

คือภาษีที่จัดเก็บจากบุคคลทั่วไปที่มีรายได้ตามเกณฑ์ที่กฎหมายกำหนด โดยคำนวณจากรายได้ตลอดทั้งปี (1 มกราคม – 31 ธันวาคม) เพื่อยื่นแบบแสดงรายการภาษีในช่วงต้นปีถัดไป

นี่คือสรุปข้อมูลสำคัญสำหรับการวางแผนภาษีในปี 2569 (ซึ่งเป็นการยื่นของรายได้ปี 2568) ค่ะ

https://money.kapook.com/view297673.html

1.ใครบ้างที่ต้อง “ยื่น” ภาษี?

กฎหมายกำหนดเกณฑ์ขั้นต่ำในการยื่นแบบ (แม้ว่าคำนวณแล้วอาจจะไม่ต้องเสียภาษีเลยก็ตาม) ดังนี้:

- คนโสด: มีรายได้จากเงินเดือนอย่างเดียวเกิน 120,000 บาท/ปี หรือมีรายได้ประเภทอื่นเกิน 60,000 บาท/ปี

- คนสมรส: มีรายได้รวมกันเกิน 220,000 บาท/ปี

2. วิธีคำนวณภาษี (สูตรพื้นฐาน)

ภาษีที่คุณต้องจ่ายจะคำนวณจาก “เงินได้สุทธิ” ตามสมการนี้:

(รายได้ทั้งหมด – ค่าใช้จ่าย – ค่าลดหย่อน) = เงินได้สุทธิ จากนั้นนำ เงินได้สุทธิ ไปเทียบกับ อัตราภาษีแบบขั้นบันได

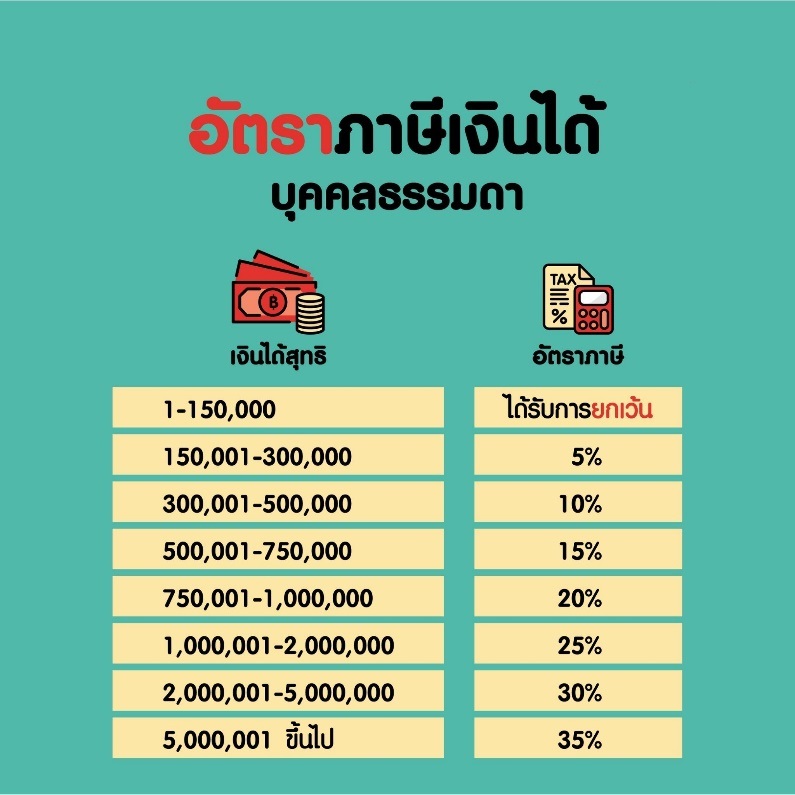

| เงินได้สุทธิ (บาท) | อัตราภาษี | ภาษีสะสมสูงสุดของขั้น |

| 0 – 150,000 | ยกเว้น | 0 |

| 150,001 – 300,000 | 5% | 7,500 |

| 300,001 – 500,000 | 10% | 27,500 |

| 500,001 – 750,000 | 15% | 65,000 |

| 750,001 – 1,000,000 | 20% | 115,000 |

(อัตราภาษีจะเพิ่มขึ้นเรื่อยๆ จนถึงสูงสุดที่ 35% สำหรับเงินได้สุทธิเกิน 5 ล้านบาท)

3. รายการลดหย่อนภาษีที่สำคัญ (ปี 2568-2569)

การใช้สิทธิ์ลดหย่อนจะช่วยลดเงินได้สุทธิ ทำให้เสียภาษีน้อยลง:

- ค่าลดหย่อนส่วนตัว: 60,000 บาท (ได้ทุกคนทันที)

- ครอบครัว: บุตร (คนละ 30,000 – 60,000 บาท), บิดามารดาอายุ 60 ปีขึ้นไป (คนละ 30,000 บาท)

- ประกัน & ออมเงิน: ประกันชีวิต/สุขภาพ (สูงสุด 100,000 บาท), ประกันสังคม (ตามจริง)

- การลงทุน (เพื่อลดหย่อน): Thai ESG (สูงสุด 300,000 บาท), RMF (สูงสุด 500,000 บาท)

- มาตรการรัฐ: เช่น “Easy e-Receipt” หรือโครงการกระตุ้นเศรษฐกิจอื่นๆ (ตรวจสอบตามประกาศปีนั้นๆ)

กำหนดการที่ต้องจำ

- ยื่นแบบกระดาษ: ภายในวันที่ 31 มีนาคม ของปีถัดไป

- ยื่นแบบออนไลน์: มักขยายเวลาให้ถึงช่วงกลางเดือนเมษายน (ผ่านเว็บไซต์ go.th)

https://www.ananda.co.th/blog/thegenc/how-to-submit-tax-online/

การยื่นภาษีเงินได้บุคคลธรรมดาในปัจจุบันทำได้สะดวกมากผ่านระบบออนไลน์ โดยมีขั้นตอนหลักๆ ดังนี้

-

เตรียมเอกสารให้พร้อม

ก่อนเริ่มยื่น แนะนำให้รวบรวมเอกสารเหล่านี้ไว้ข้างตัว:

หนังสือรับรองการหักภาษี ณ ที่จ่าย (50 ทวิ): สำคัญมาก เพราะจะบอกว่าปีที่ผ่านมาคุณมีรายได้รวมเท่าไหร่ และถูกหักภาษีไปแล้วเท่าไหร่

รายการลดหย่อน: เช่น ค่าซื้อกองทุน (SSF, RMF, Thai ESG), เบี้ยประกันชีวิต, ดอกเบี้ยกู้ซื้อบ้าน, หรือใบกำกับภาษีจากโครงการกระตุ้นเศรษฐกิจต่างๆ (เช่น Easy E-Receipt)

-

ขั้นตอนการยื่นออนไลน์ (E-Filing)

คุณสามารถยื่นได้ที่เว็บไซต์ efiling.rd.go.th หรือแอปพลิเคชัน RD Smart Tax

เข้าสู่ระบบ: ใช้เลขบัตรประชาชนและรหัสผ่าน (หากยังไม่มีให้ลงทะเบียนก่อน) และยืนยันตัวตนด้วยรหัส OTP ทางเบอร์โทรศัพท์

เลือกประเภทแบบ: * ภ.ง.ด. 91: สำหรับคนที่มี “เงินเดือน” เพียงอย่างเดียว

ภ.ง.ด. 90: สำหรับคนที่มีรายได้ทางอื่นด้วย (เช่น ฟรีแลนซ์, ขายของออนไลน์, เงินปันผล)

ตรวจสอบข้อมูล: ระบบมักจะดึงข้อมูลรายได้และค่าลดหย่อนบางส่วน (เช่น ประกันสังคม) มาให้โดยอัตโนมัติ ให้เราตรวจสอบความถูกต้องและกรอกข้อมูลที่ขาดหายไป

ตรวจสอบยอดภาษี: * กรณีต้องจ่ายเพิ่ม: สามารถจ่ายผ่าน QR Code, บัตรเครดิต หรือ Internet Banking ได้ทันที

กรณีขอคืนเงิน: ให้ระบุความประสงค์ว่าต้องการขอคืนเงิน (แนะนำให้ผูก PromptPay กับเลขบัตรประชาชนไว้เพื่อรับเงินคืนเร็วที่สุด)

ยืนยันการยื่นแบบ: ตรวจสอบข้อมูลหน้าสรุปสุดท้ายแล้วกดตกลง

-

ช่วงเวลาการยื่น (สำหรับรายได้ของปี 2568)

ยื่นด้วยกระดาษ: 1 มกราคม – 31 มีนาคม 2569

ยื่นออนไลน์: 1 มกราคม – 8 เมษายน 2569

ข้อควรระวัง: แม้จะคำนวณแล้วว่าไม่ต้องเสียภาษีเพิ่ม แต่ถ้ามีรายได้ถึงเกณฑ์ (เช่น เงินเดือนเกิน 10,000 บาท/เดือน) “ต้องยื่นแบบ” ทุกกรณี เพื่อป้องกันค่าปรับตามกฎหมาย

หากคุณต้องการยื่นภาษีย้อนหลัง (ไม่ว่าจะเพราะลืมหรือเพิ่งทราบว่าต้องยื่น) สามารถทำได้ครับ แต่จะมีขั้นตอนและรายละเอียดเพิ่มเติมเกี่ยวกับค่าปรับ ดังนี้:

1. ยื่นที่ไหน?

- ยื่นออนไลน์: ปกติระบบ E-Filing ของกรมสรรพากรจะเปิดให้ยื่นย้อนหลังออนไลน์ได้ เฉพาะของปีภาษีล่าสุด (เช่น ณ ตอนนี้คือปีภาษี 2567)

- ยื่นที่สรรพากรพื้นที่: หากต้องการยื่นย้อนหลังหลายปี (เช่น ย้อนหลัง 2-3 ปีขึ้นไป) ต้องไปยื่นด้วยตนเองที่สำนักงานสรรพากรพื้นที่ สาขาใดก็ได้ครับ

2. สิ่งที่ต้องเตรียม

- แบบฟอร์ม ภ.ง.ด. 90 หรือ 91 ของปีที่จะยื่น (ขอรับได้ที่สรรพากร)

- เอกสารรายได้ (50 ทวิ): ของปีที่ต้องการยื่นย้อนหลัง

- หลักฐานค่าลดหย่อน: เช่น หนังสือรับรองการจ่ายเบี้ยประกัน, ใบเสร็จรับเงินบริจาค หรือเอกสารซื้อกองทุนในปีนั้นๆ

- เงินสำหรับค่าปรับและเงินเพิ่ม: (ถ้ามีภาษีต้องชำระ)

3. ค่าปรับและบทลงโทษ (สิ่งที่ต้องเจอ)

การยื่นย้อนหลังมักจะมีค่าใช้จ่ายเพิ่มเติม ดังนี้ครับ:

- ค่าปรับทางอาญา (ข้อหาไม่ยื่นแบบตามกำหนด):

- ยื่นภายใน 7 วันหลังจากพ้นกำหนด: ประมาณ 100 บาท

- ยื่นเกิน 7 วันหลังจากพ้นกำหนด: ประมาณ 200 บาท

- เงินเพิ่ม (กรณีมีภาษีต้องจ่าย):

- เสียดอกเบี้ย 5% ต่อเดือน ของเงินภาษีที่ต้องชำระ (เศษของเดือนนับเป็น 1 เดือน) เริ่มนับตั้งแต่วันที่พ้นกำหนดจนถึงวันที่จ่ายครบ

4. ขั้นตอนการดำเนินการ

- ตรวจสอบรายได้และภาษี: รวมรายได้ทั้งหมดของปีนั้นๆ แล้วหักค่าลดหย่อนเพื่อดูว่าต้องเสียภาษีเพิ่มหรือไม่

- ไปพบเจ้าหน้าที่สรรพากร: แจ้งว่ามายื่นภาษีย้อนหลัง เจ้าหน้าที่จะช่วยคำนวณเงินเพิ่มและค่าปรับให้ครบ

- ชำระเงิน: จ่ายภาษีที่ค้างพร้อมค่าปรับ ณ ที่ทำการสรรพากร

คำแนะนำเพิ่มเติม:

- ควรรีบยื่นให้เร็วที่สุด: เพราะ “เงินเพิ่ม 5% ต่อเดือน” จะเดินไปเรื่อยๆ ยิ่งช้ายิ่งแพง

- ถ้ามียอดขอคืนภาษี: คุณสามารถยื่นขอคืนภาษีย้อนหลังได้ ไม่เกิน 3 ปี นับจากวันสุดท้ายที่ต้องยื่นแบบ